DOWAグループは、コーポレート・ガバナンスの強化を経営の最重要課題の一つとして位置づけています。DOWAグループの企業理念、ビジョン、価値観、行動規範に基づき、社会への貢献とともに内部統制の効果的かつ効率的な体制整備と運営にグループ全社を挙げて取り組んでいます。

当社は、持株会社制を採用しています。市場の最前線で顧客ニーズをより敏感に捉え、権限を持って迅速な意思決定を行うとともに、事業特性に応じて柔軟かつ大胆な事業運営を実施できるよう各事業部門を分社化し、当社自身は持株会社となってグループとしての最適な経営資源の配分を行い、グループの持続的成長による企業価値の最大化を図っています。

当社は、監査役会の設置、社外取締役の選任により、経営の健全性の確保を図っています。また、意思決定の迅速化と経営の効率化のため執行役員制を採用するとともに、持株会社制を採用して事業部門を子会社に分離しています。さらに、取締役会の監督機能の向上を図るため、取締役の定員を13名以内・任期を1年として、経営責任の明確化を図っています。

当社は取締役会を原則として毎月1回開催しており、社外取締役4名を含む取締役9名(男性7名・女性2名)、監査役4名(うち、社外監査役3名)が出席しています。取締役会では、各議案についての審議や業務執行状況の監督などについて、活発な意見交換がなされており、意思決定および監督の実効性は確保されています。さらに、社外取締役および監査役は、定期的な会合として意見交換会を実施し、その連携を確保しています。

|

区分 |

氏名 |

企業経営 事業戦略 サステナビリティ |

国際性 |

営業 マーケティング |

研究開発 生産 DX |

安全衛生 環境 |

財務 会計 |

人事 組織 人材開発 |

法務 リスクマネジメント |

|

取締役 |

関口 明 |

● |

● |

● |

● |

● |

● |

||

|

飛田 実 |

● |

● |

● |

● |

● |

||||

|

菅原 章 |

● |

● |

● |

● |

|||||

|

片桐 敦 |

● |

● |

● |

● |

● |

● |

|||

|

細野 浩之 |

● |

● |

● |

● |

|||||

|

社外取締役 |

小泉 淑子 |

● |

● |

● |

|||||

|

佐藤 公生 |

● |

● |

● |

● |

● |

||||

|

柴山 敦 |

● |

● |

● |

||||||

|

山口 純子 |

● |

● |

● |

(2025年6月25日現在)

- 子会社の合併・解散、権益売却

- 政策保有株式の評価・売却

- 取締役会の実効性評価

- 株主との対話状況

- 株主総会議決権の行使結果

- サステナビリティ案件 など

当社は、取締役会の機能を向上させ、ひいては企業価値を高めることを目的として、取締役会の実効性につき、自己評価・分析を毎年実施しています。自己評価・分析については、外部機関の助言を得ながら以下の方法で行いました。2024年度は取締役会の構成員であるすべての取締役・監査役を対象にアンケートを実施しました。回答方法は外部機関に直接回答することで匿名性を確保しました。

当社の取締役会は以下の実効性評価を踏まえ、課題について十分な検討を行ったうえで対応し、取締役会の機能を高める取り組みを継続的に進めていきます。

- 評価実施時期 : 2025年3月

- 対象者 : 取締役会の構成員であるすべての取締役・監査役

- 評価方法 : 外部機関による無記名アンケート方式

|

区分 |

内容 |

評価 |

|

肯定的な評価 |

・職務に必要な時間の確保 ・利益相反の適切な管理 ・取締役会の構成(多様性) ・取締役・監査役と内部監査部門との連携体制 |

取締役会全体としての実効性は確保されていると評価 |

|

前回の実効性評価において 認識された課題への対応状況 |

・株主との対話における体制の検討 |

社外取締役のSR面談参加、面談内容の取締役会報告の頻度増加等により、改善が見られている |

|

・任意の指名・報酬委員会からの適切な情報を得た後継者計画の策定・運用に関する主体的関与 ・グループ全体の事業ポートフォリオの定期的な見直し |

一定の改善は見られたが、これらについてはより一層の情報共有、議論の活性化について意見が出された |

当社の監査役会は、公認会計士業務や銀行業務を通じて財務及び会計に関する相当程度の知見を有する1名を含む4名の監査役(うち、独立社外監査役3名)で構成されています。監査役は、監査役会が定めた当期の監査の方針・監査計画に従い、取締役会その他重要な会議への出席や、取締役からその職務の執行状況について聴取するなど、取締役の職務の執行を監査しています。また、会計監査人の独立性を監視し、会計監査人からの監査計画の説明および監査結果の報告等により、会計監査人と連携を図っています。

【決議事項】年間監査計画、会計監査人の再任

【報告事項】監査実施概要報告、非常勤監査役への連絡・報告

【協議・審議事項】取締役会議案についての意見交換、会計監査人の監査報告内容の確認

監査役監査は常勤監査役が中心となり、監査役会で策定した監査計画に基づき国内外子会社の往査を実施しており、子会社往査での発見事項や内部通報の状況等について監査役会へ報告、討議のうえで最終結果を対象子会社、関係役員に提出しています。2023年度には、合計42か所の往査および視察を実施しました。

当社は任意の委員会である指名委員会を設置しており、経営幹部の選解任など特に重要な事項に関しては、客観的な立場から助言を得ています。指名委員会は、独立社外取締役4名、社内取締役2名の6名で構成しています。構成員の過半数を独立社外取締役としたうえで、独立社外取締役が委員長を務めております。

- 役員異動および新役員体制

- 現行取締役との面談(特に取り組み課題について)

- 委員会活動状況の振り返り、来年度以降の活動

当社は、コーポレート・ガバナンスの透明性をさらに高めることを目的に「独立社外取締役の独立性判断基準」を以下の通りに見直しました。この内容は指名委員会での2度の審議を経て、2024年3月開催の取締役会で承認されました。指名委員会では、独立性基準の各項目と水準の適切性について国内外の基準と比較検討し、さらに、将来の役員選任に伴うリスク評価を行いました。

当社は、独立社外取締役の独立性を、会社法に定める社外取締役の要件および金融商品取引所が定める独立性基準に加え、合理的に可能な範囲で調査した結果、社外取締役および社外監査役が次の項目のいずれにも該当しないと判断される場合に独立性を有している者と判断します。

a. 当社又は当社子会社(以下当社グループという)の業務執行者

b. 当社グループの主要な取引先となる者(直近事業年度の当社グループ連結売上高のうち、当該取引先への売上高が2%以上である者)又はその業務執行者

c. 当社グループを主要な取引先とする者(直近事業年度の当該取引先の連結売上高のうち、当社グループへの売上高が2%以上である者)又はその業務執行者

d. 当社グループの主要な借入先(借入額が直近事業年度の当社グループ連結総資産の2%以上である者)又はその業務執行者

e. 直近事業年度において、当社グループからの役員報酬以外に、当社から多額(個人の場合は1,000万円以上、法人、組合等の団体の場合は当該団体の連結売上高や総収入の2%以上)の報酬を受けている専門家(弁護士、公認会計士、コンサルタント等)

f. 当社の会計監査人又はその監査法人に所属する公認会計士

g. 当社の10%以上の議決権を保有する株主又はその業務執行者

h. 上記a~gに該当する者の二親等以内の親族

当社における最高経営責任者の後継者計画(サクセッション・プラン)については、任意の諮問委員会である指名委員会において議論しており、経営理念や経営戦略を踏まえ適切に実施しています。具体的な社長後継者の選任に関しては、取締役、執行役員およびグループ会社役員等から能力・資質・経験など(スキルマトリックスに記載の各項目を含む)を鑑みて、当社社長が候補者を選定したうえで、指名委員会に諮り助言を受けます。指名委員会での議論を踏まえて、社長は後継者選任案を取締役会に提案し、審議のうえで決定します。

当社は任意の委員会である報酬委員会を設置しています。役員報酬制度は、報酬委員会の助言を受けて、当社グループの連結業績、当社の株価、外部の報酬水準など客観的な視点を取り入れて設計しています。報酬委員会は、独立社外取締役4名、社内取締役2名の6名で構成しています。構成員の過半数を独立社外取締役としたうえで、独立社外取締役が委員長を務めております。

- 役員報酬額の算定

- 一般的な役員報酬水準に照らした当社役員報酬の妥当性評価

- 役員報酬の決定方針の開示内容の検討

- 委員会活動状況の振り返り、来年度以降の活動

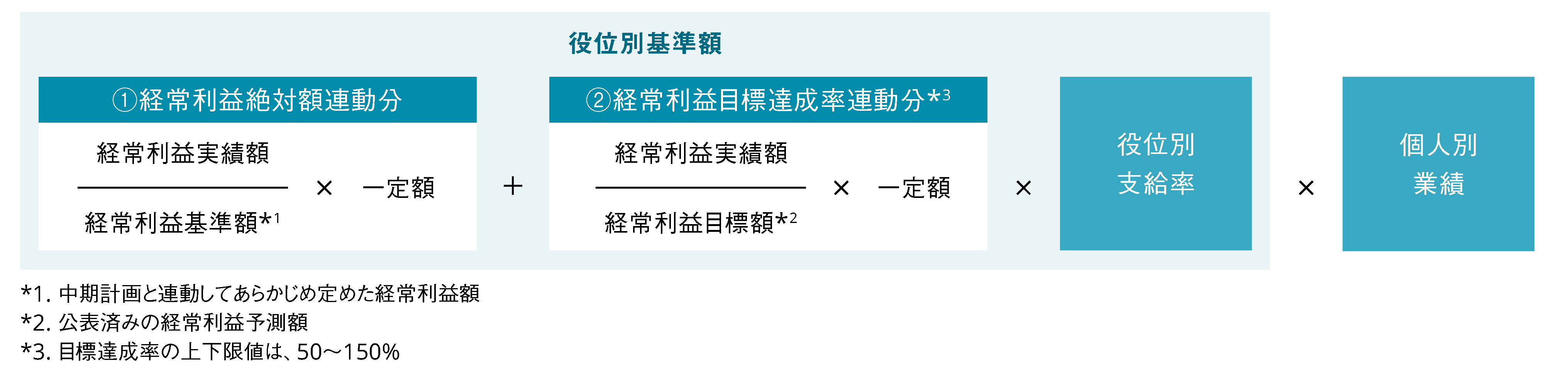

当社の取締役の報酬制度は、固定報酬としての「基本報酬」とグループ連結業績を反映した「業績連動報酬」および「譲渡制限付株式報酬」によって構成されています。ただし、社外取締役については、独立した客観的立場から監督する役割を担うことから、個人別の業績を反映させる制度にはしていません。また、各監査役の報酬は、業務執行から独立しているため固定報酬のみとし、株主総会で承認を受けた報酬総額の範囲内において監査役の協議により報酬額を決定しています。

月例の固定報酬とし、役位および個人の成果に応じて当社の業績、他社水準、従業員給与の水準等を考慮しながら総合的に勘案して決定します。

経常利益を基準として定める業績連動報酬基準額に個人別業績を反映させた現金報酬とし、毎年一定の時期に支給します。業績連動報酬の算定基準となる指標に経常利益を採用する狙いは、企業利益と報酬の連動による事業成長への貢献意欲の向上です。

【業績連動報酬決定のプロセスと算式】

①経常利益絶対額連動分の算定

- 中期計画と連動してあらかじめ定めた経常利益基準額に対する経常利益実績額の増減率を一定額に乗じて基準額を算定

②経常利益目標達成率連動分の算定

- 経常利益の実績額を目標金額(公表済みの経常利益予測額)で除して算出した達成率に一定額を乗じて基準額を算定

- 金属価格為替の極端な変動、世界的な感染症の蔓延など、社会・経済情勢が想定を超えて変動する可能性がある点を踏まえ、目標達成率は上下限値を50~150%と設定

③報酬額の決定

- ①および②を合計した基準額に役位により定められた支給率を乗じ、役位別基準額を算定

- 役位別基準額に個人別業績を乗じて報酬額を決定

取締役(社外取締役を除く)に対して取締役会決議に基づく金銭報酬債権を付与し、それを会社に現物出資させることで、退任までの譲渡制限を付した当社の普通株式を発行(処分)することにより支給します。金銭報酬債権額は取締役の役位に応じて決定し、1株当たりの金額は株式の発行(処分)に係る各取締役会決議日の前営業日の東京証券取引所における当社株価の終値としています。本制度における譲渡制限期間満了日は役員退任時としています。本制度は対象となる取締役に当社の企業価値の持続的な向上を図るためのインセンティブを与えるとともに、株主の皆さまとの一層の価値共有を目的としています。

なお、当社の譲渡制限付株式報酬はマルス条項を導入しています。重大な不正・違反行為等が発生した場合には、最終的な支給が留保されている報酬を支給前に減額もしくは消滅させることがあります。

取締役の個人別の基本報酬、業績連動報酬および譲渡制限付株式報酬の割合については、当社と同程度の事業規模や関連する業種、業態に属する企業をベンチマークとして、報酬委員会において検討を行い、報酬委員会の答申内容を尊重して、代表取締役 社長執行役員 CEOが決定します。

取締役の個人別報酬額決定については代表取締役 社長執行役員 CEOに一任し、代表取締役 社長執行役員 CEOが取締役ひとりひとりの成果や業績を評価し、報酬額を決定します。なお、その権限の行使にあたっては、報酬委員会が制度の内容や報酬水準の客観性、妥当性等を検討し、代表取締役に助言を行い、代表取締役はこれを尊重することとしています。

当社は、会社法の定めに則り、役員報酬の決定については株主総会の決議によって定めるものとしています。直近は、以下の報酬制度改定時に株主総会による決議をしました。

- 取締役に対する譲渡制限付株式報酬付与のために付与する金銭報酬債権の総額については、2022年6月24日開催の定時株主総会において年額1億円以内、発行又は処分する普通株式の総数を年44,000株以内と決議しています。

- 取締役に支給する報酬上限額については、2016年6月24日開催の定時株主総会において年額5億7千万円以内と決議しています。当該定時株主総会終結時点での取締役の員数は7名(うち、社外取締役は2名)です。

- 監査役に支給する報酬上限額については、2006年6月28日開催の定時株主総会において年額1億円以内と決議しています。当該定時株主総会終結時点での監査役の員数は4名です。

当社は、「COSOの内部統制統合的フレームワーク」をベースにした内部統制システムの構築を図っています。その中で、経営に重大な影響を及ぼす危機を未然に防止し、万一発生した場合の被害を極小化するため、COSOおよびJISQ2001を参照して全社的リスクマネジメント(ERM)の推進に取り組んでいます。具体的には、各事業活動における顕在的・潜在的リスクの洗い出し、対応策の実施、モニタリング、監査という一連のリスクマネジメントプロセスの強化・徹底を進めています。

当社が採用する持株会社制は、各事業グループが専門性を高めるとともに諸施策のスピードを上げて実施できる一方で、統制システムが局所的に特化して全体としての統制が乱れる危険性も孕んでいます。このため、内部統制の基本方針「内部統制システムについて」をグループ各社が共有したうえで、持株会社制に合わせた「Ⅳ線ディフェンス体制」を構築し、グループとしての内部統制を図っています。「Ⅳ線ディフェンス体制」においては、第Ⅰ線(事業遂行)、第Ⅱ線(事業管理)、第Ⅲ線(グループ管理)、第Ⅳ線(グループ評価)がそれぞれ内部統制上の役割を担っています。内部統制システムは、事業内容や社会環境の変化に合わせて見直しを続けなければならないものであり、当社グループはこのシステムの整備と運用を一層強力に進めていきます。

当社グループの内部監査は、HD監査部が実施するグループ全般監査とHD各部やグループ各社が実施する専門業務監査から構成されます。HD監査部が実施するグループ全般監査は、金融商品取引法に基づく「財務報告に係る内部統制評価」と、グループ各社のガバナンスやリスクマネジメントの整備運用状況の評価を主な目的としています。

主な活動としては、監査役および会計監査人との間で定期的なミーティングを実施することにより、リスク情報や監査の状況等必要な情報共有を行っています。また、内部統制を所管するサステナビリティ委員会へ内部統制の状況について報告しています。さらに、監査結果については「財務報告に係る内部統制評価」を中心に取締役会および監査役会へ定期的かつ直接報告しています。「財務報告に係る内部統制評価」のほか、全社統合的リスクマネジメントの運用状況を重点的に監査し、必要な評価・助言・提言を行っています。

当社は、1968年度から有限責任監査法人トーマツ(当時は監査法人トーマツ)と監査契約を締結しています。

ただし、当社は、1968年度から2006年度まで、みすず監査法人(1968年度当時は監査法人東京第一公認会計士事務所)と監査契約を締結しており、みすず監査法人の解散に伴い、2007年度から有限責任監査法人トーマツ(当時は監査法人トーマツ)と監査契約を締結しています。ただし、当社の監査業務を執行していた公認会計士も有限責任監査法人トーマツへ異動し、異動後も継続して当社の監査業務を執行していたことから、同一の監査法人が当社の監査業務を継続して執行していると考えられるため、当該公認会計士の異動前の監査法人の監査期間を合わせて記載しています。

また、当社の会計監査人は、公認会計士法等の定めに従い、以下の通り定期的にローテーションしています。

- 筆頭業務執行社員は、連続して5会計期間を超えて監査業務に関与していません。

- 業務執行社員は、原則として連続して7会計期間を超えて監査業務に関与していません。

当社は、取引先などとの関係の維持・強化、発行会社との強固な信頼関係の形成を目的に当社企業価値の向上につながるものを政策保有株式と位置づけています。政策保有株式については、継続保有の可否を総合的に判断し、取締役会において定期的に検証しています。保有を続けても企業価値の向上に資さないと判断した場合は、市場への影響を考慮しつつ順次売却します。

2024年度は、当社が保有する上場株式1銘柄の一部売却を実行しました。また、政策保有株式の継続保有の可否を2024年12月10日開催の取締役会において検証しました。その結果、2024年度につきましては、前述1銘柄の一部売却を除き、継続保有することとしました。

|

連結全体の上場株式売却推移 |

|

|

2018年度 |

保有する株式7銘柄の全量を売却 |

|

2019年度 |

保有する株式1銘柄の全量を売却 |

|

2020年度 |

保有する株式1銘柄の一部を売却 |

|

2021年度 |

保有する株式1銘柄の全量と1銘柄の一部を売却 |

|

2022年度 |

保有する株式2銘柄の全量を売却(うち、1銘柄は2020年度一部売却分の残り) |

|

2023年度 |

保有する株式1銘柄の全量を売却 |

|

2024年度 |

保有する株式1銘柄の一部を売却 |

社外取締役4名は、重要な会議への出席や必要な資料の閲覧、また、他の取締役や従業員とのミーティングなどを通して、情報収集等を行っています。また、非常勤の社外監査役(社外監査役3名のうち2名が非常勤)は、月に2ないし3日出社し、他の監査役とのミーティングを行うことにより情報の共有化を図っています。非常勤監査役も、事業所および子会社等の往査やヒアリングを他の監査役と同様に行っています。

当社は「コーポレート・ガバナンスの強化」を「中期計画2024」におけるマテリアリティの一つとして定め、高い水準のコーポレート・ガバナンスを構築し、維持・向上を図ることを基本指針とした取り組みを進めてきました。実施した取り組みは以下の通りです。

|

取締役会・監査役会関連 |

その他 |

|

|

2000年度 |

執行役員制度の導入 |

|

|

2003年度 |

定款に定める取締役の人数と任期の縮減(20名→15名、任期2年→1年) |

|

|

2006年度 |

定款に定める取締役の人数の縮減(15名→13名) |

持株会社制への移行 |

|

2007年度 |

社外取締役を1名選任 |

|

|

2009年度 |

買収防衛策の廃止 |

|

|

2015年度 |

社外取締役を2名に増員(社外取締役比率29%、女性取締役比率14%) |

内部統制システムの改正 |

|

2017年度 |

取締役会の実行性評価を開始 |

|

|

2018年度 |

取締役会での政策保有株式の保有是非検討の開始 |

|

|

2019年度 |

指名委員会の設置 |

|

|

2020年度 |

外部機関を活用した取締役会の実効性評価の実施 |

監査部門の設置 |

|

2021年度 |

社外取締役を3名に増員(社外取締役比率33%) |

|

|

2022年度 |

取締役会における報告内容を拡充(株主との対話状況など) |

サステナビリティ推進会議・サステナビリティ委員会の設置、譲渡制限付株式報酬の導入、スキルマトリックスの開示 |

|

2023年度 |

指名委員会・報酬委員会の委員構成の変更(社内取締役2名の参加) |

|

|

2024年度 |

社外取締役を4名に増員(社外取締役比率40%、女性取締役比率20%) |

社外役員の独立性基準の開示 |

|

2025年度 |

取締役9名体制へ移行(社外取締役比率44%、女性取締役比率22%) |

スキルマトリックスのスキル項目選定理由の開示 |